新加坡作为薪资排名世界靠前的国家,个人所得税税率也是全球最低之一。 新加坡所得税是以前一年的收入扣除适当项目后,累计式征税;按年度申报,即每年的4月15日之前申报上一年度的个人所得税。纳税人可选择通过网络进行电子申报(e-filing),也可进行纸质申报(paper-filing)。网络申报个人所得税可登录新加坡税务局网站https://www.iras.gov.sg/,网上填写递交申报资料。 在申报之前,我们可以计算下自己身份及收入对应的个税税率,并了解可以扣除的项目,或者通过规划,合理报税。 新加坡所得税税率取决于个人的税务居民身份。如果您是以下人士,您将被视为特定课税年度(YA)的纳税居民: 1.新加坡公民或居住在新加坡的永久居民,临时不在境内除外; 2.在新加坡停留/工作的外籍人士: a.上一日历年中至少183天在新境内; b.连续3年在新境内,即使第一年和/或第三年在新加坡的逗留时间可能少于183天; 3. 在新加坡连续工作超过2个日历年,总逗留时间至少为183天的外籍人士*。这适用于进入新加坡的员工,但不包括公司的董事,公共演艺人员或专业人士。 *包括工作前后的实际在新加坡境内时间 如果您不符合上述条件,您将被视为非新加坡居民征税对象。 新加坡对居民纳税人的个人所得税税率是累进的。这意味着高收入者按比例缴纳更高的税款,目前最高的个人所得税税率为22%。 最新:为了实现更大的累进性,从2024年课税年度开始,最高边际个人所得税税率将提高。超过50万美元至100万美元的应课税收入将按23%征税,而超过100万美元的应课税收入将按24%征税;两者都高于目前的22%。 2017-2023课税年度税率 非居民税率 就业收入税 非居民的就业收入按15%的统一税率或累进居民税率(见上表)征税,以较高税率为准。 董事费、咨询费和所有其他收入的税 非居民个人的税率目前为22%。它适用于所有收入,包括物业租金收入,养老金和董事费,但就业收入和某些应按降低预扣税率征税的所得税除外(请参阅下面的非居民个人收入的预扣税)。 最新:从2024年课税年度起,非居民个人的所得税税率(就业收入和某些应按降低预扣税率征税的所得税除外)将从22%提高到24%。这是为了保持非居民个人的所得税税率与居民个人的最高边际所得税率之间的平衡。 非居民个人收入预扣税^ 非居民个人的某些收入在到期和应收时需要缴纳预扣税。适用的预扣税率取决于所获得的收入类型和所涉及的课税年度。 ^相同的预扣税率也适用于在新加坡境外注册的印度教联合家庭的收入。 *自2014年7月1日起,如符合以下条件,将适用15%的优惠预扣税率: i. SRS账户持有人在日历年内提取的累计金额不超过200,000美元; ii. SRS账户持有人在提款的日历年内,除了SRS提款外,没有其他任何收入。 要享有此优惠,SRS账户持有人必须使用IR37B(1)表格声明他符合上述两个条件。IR37B91表格)可从SRS运营商处获得。 **如果收入不是来自非新加坡居民个人从事或行使的任何行业,业务,专业或职业,则适用优惠预扣税率。如果收入来自非居民个人在新加坡从事或行使的任何行业,业务,专业或职业,则2017年课税年度至2023年课税年度的预扣税率为22%,自2024课税年度起为24%。 需要提醒大家,纳税人在规定时间内进行纳税申报后,税务机关会向纳税人出具缴税通知(Notice of Assessment),纳税人须在接到缴税通知后一个月内缴纳税款,否则税务机关会对欠交税款征收罚款。Chargeable Income

应课税收入Income Tax Rate (%)

所得税税率Gross Tax Payable ($)

应付税款总额首 $20,000

后 $10,0000

20

200首 $30,000

后 $10,000–

3.50200

350首 $40,000

后 $40,000–

7550

2,800首 $80,000

后 $40,000–

11.53,350

4,600首 $120,000

后 $40,000–

157,950

6,000首 $160,000

后 $40,000–

1813,950

7,200首 $200,000

后 $40,000–

1921,150

7,600首 $240,000

后 $40,000–

19.528,750

7,800首 $280,000

后 $40,000–

2036,550

8,000首 $320,000

超过 $320,000 部分–

2244,550 Type of income Withholding tax rate Withholding tax rate 收入类型/来源 2017 至 2023课税年度预扣税税率 2024课税年度始预扣税税率 1. 薪酬包括非居民董事收取的董事费用 22% 参见非居民董事的税务义务 24% 2. 非居民专业人员(如顾问、培训师和教练)因在新加坡提供的服务而获得的收入 总收入的15%或净收入的22% 参见非居民专业人士的应纳税所得额 总收入的15%或净收入的24% 3. 非居民公共演艺人员因在新加坡演出而获得的收入 至2022年3月31日,10%优惠利率;由2022年4月1日起享受15%优惠利率 参见非居民公共演艺人员税率 15%优惠利率 4. 非新加坡 SRS 账户持有人收到的 SRS 提款* 22% 参见 SRS 预扣税率 24% 5. 与任何贷款或债务有关的利息、佣金、费用或其他付款** 最终预扣税率15%(视情况而定)或22%(如低预扣税率不适用) 最终预扣税率15%(视情况而定)或24%(如低预扣税率不适用) 6. 使用动产的特许权使用费或其他一次性付款** 最终预扣税率10%(视情况而定)或22%(如低预扣税率不适用) 最终预扣税率10%(视情况而定)或24%(如低预扣税率不适用)

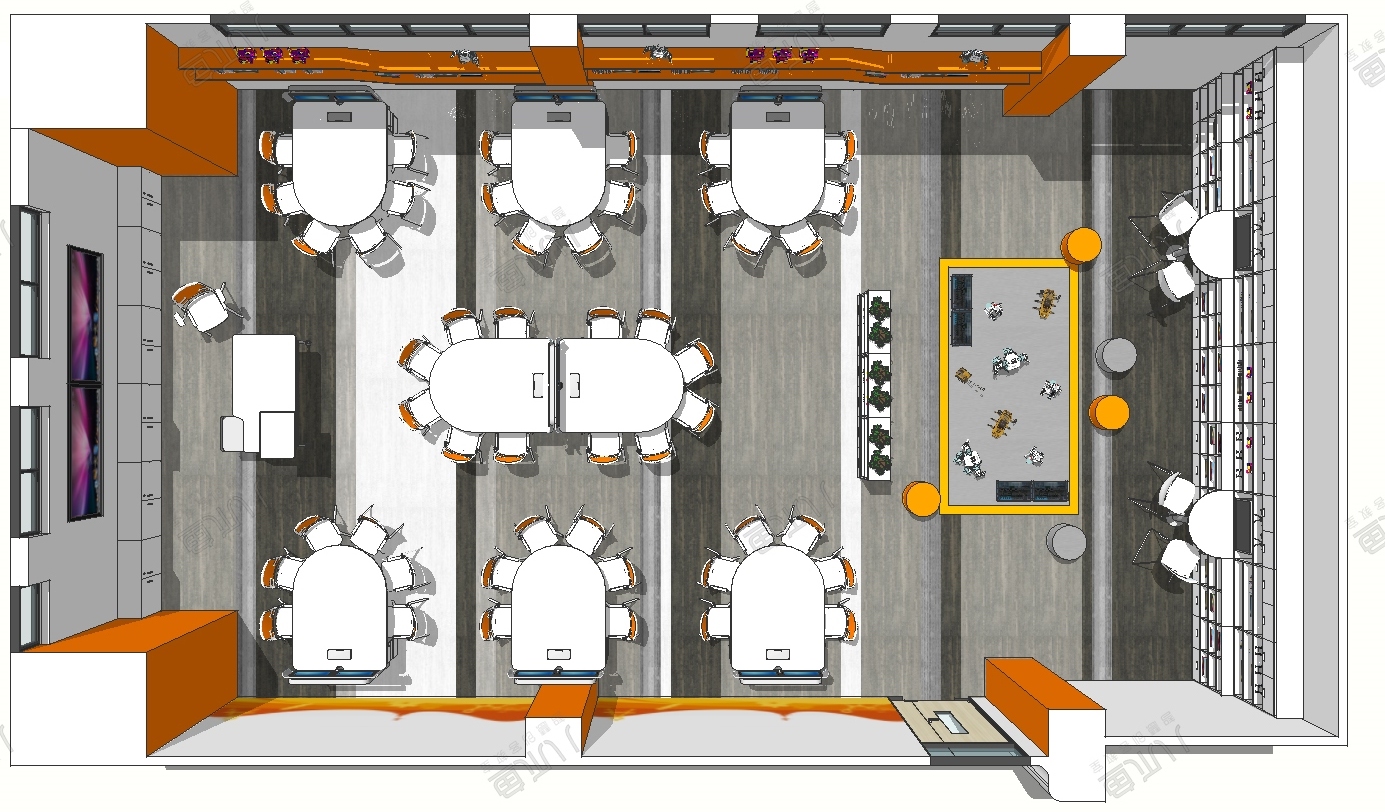

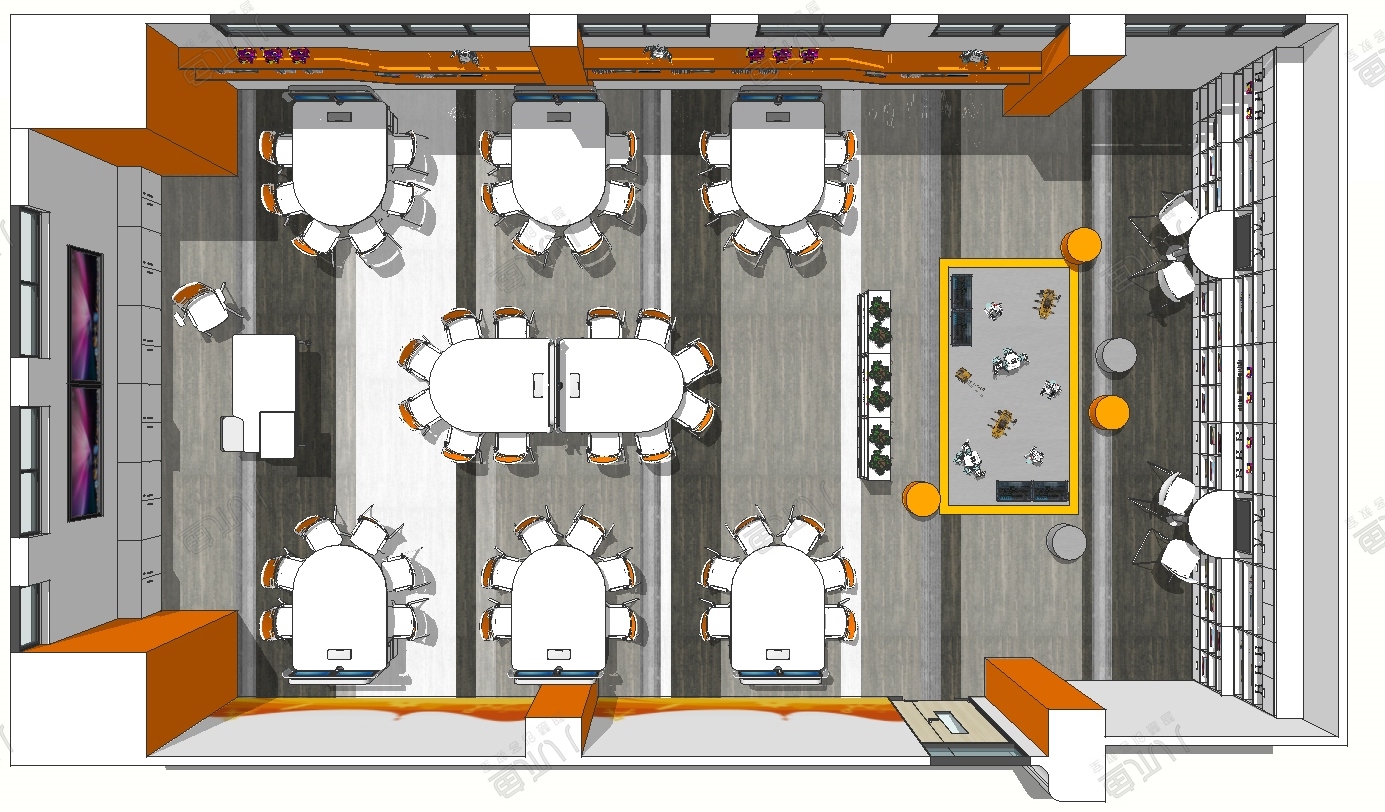

创客课程开发的每个主题课程需要基于现实情景,设置学习探究任务,通过问题研究、任务...

创客空间建设 能够给人们分享各种乐趣,通过电脑,技术,科学,艺术结合,设计创造一...

在了解创客教育之前,我们首先了解下何为创客。创客是一群喜欢或享受创新的人。创客跨...

STEAM教育是对传统教育的提升,它是基于自然学校方式的功能性框架,可以适合各类...