中国现在开始利率市场化进程,那么MBS在中国可行吗?

当然可行,未来估计可以看到MBS发行量暴发性增长。 “ 中

国银行间市场交易商协会本月15日发布《个人住房抵押贷款资产支持证券信息披露指引(试行)》公告,被称为中国版“两房”。事实上,去年央行和银监会联合

发布930新政的同时,也曾提出住房抵押贷款证券化(Mortgage-Backed

Security,下文简称MBS)等金融衍生工具概念。国内MBS政策自美国次贷危机后处于停滞状态,这两年开始重新受到关注。 中国银行间市场交易商协会是银行间市场的自律组织,央行为其主管部门。业内人士认为,此次指引由协会首次发出,旨在试探市场反应,如果市场反应良好,央行可能会采取进一步措施。MBS有助于盘活银行资产,使其有更多资金用于新增房贷,有利房地产去库存。 机构预计未来5年发行4-6万亿MBS 此

次中国银行间市场交易商协会发布的指引公告显示,“个人住房抵押贷款资产支持证券,是指在中国境内,银行业金融机构作为发起机构,将个人住房抵押贷款信托

给受托机构,由受托机构以资产支持证券的形式向投资机构发行收益证券,以该个人住房抵押贷款所产生的先进支付资产支持证券收益的证券化融资工具。” 根据指引要求,受托机构应披露发起机构个人住房抵押贷款至少十年的完整数据,经营不足十年的,应提供自开始经营时起的完整数据。 上海易居房地产研究院研究员严跃进告诉中国经济网记者,过去银行给购房者贷款后,按揭贷款期限有的长达30年,这使得商业银行资金回收速度慢。现在基于MBS,能够让投资者来购置此类证券,有利银行贷款资金收回,房贷资产最后转变为MBS证券,利好资金期限结构调整。 中

国经济网记者从同策咨询研究部报告中了解到,美国MBS从1980年开始,发展到2007年最高峰时期,27年时间从111亿美元跃至9.3万亿美元。目

前国内MBS还处于起步阶段,迄今为止,国内商业银行仅发行了3笔MBS,分别是建元2005-1、建元2007-1和邮元2014年第一期RMBS,我

国MBS余额为138亿元人民币。 截至2014年6月,我国购房贷款余额为10.7万亿。不过,同策咨询研究部总监张宏伟告诉中国经济网记者,从安全性考虑,只有选择优质房贷资产进行证券化,而这其中只有不到一半为优质房贷资产。 张宏伟预计,2015年上半年MBS会逐步推出,未来一到两年内会加速推进MBS,预计未来5年发行4——6万亿MBS。 鉴于美国经验,同策报告预测中国MBS于2015年以后加速推出,预计2020年住房抵押证券化率达到25%——40%,2025年达到50%,达到美国成熟市场水平。 MBS有利楼市消化库存 一般来说,住房按揭贷款占压了大量银行资产,期限一般在5——30年,流动性非常差,导致银行信贷资产周转率极低,资金使用效率不高。业内普遍认为,中国版“两房”开闸有利于信贷环境宽松,撬动10万亿房贷资金,但同时也要吸取美国MBS速度过快、规模过大的教训,严防房地产金融泡沫风险。 “MBS会和传统的按揭贷款做风险隔离,相当于两笔业务,直接关联不大。即便购房者违约,也不会影响MBS产品的收益率,因为迫不得已商业银行自己会贴息。”严跃进说。 张宏伟表示,MBS对楼市来说是利好消息,将有利于消化库存,调节市场供求关系,也促使中国未来3——5年市场逐渐走向供需平衡。 ” 这么有意思的问题怎么就一个回答呀,我决定强答一下。 就目前的市场体系来说,MBS在中国肯定是不可行的,而且目前的结构体系我也不支持搞MBS或者任何资产证券化产品。这一点虽然楼上贴了关于MBS的新闻,但是从本质上来说目前国内正在试行的不是真正意义上的MBS,因为其更多的是有商业银行主导的用来消耗房贷产品的一个变种。从本质上和次贷危机中的MBS不是一个级别的产品,因为其自身设计过程基本上排除了第三方评估资产和利用杠杆创造财富的理念。 事实上,Lewis Ranieri设计MBS产品时的初衷就是把各类型的银行房贷打包成衍生品从而在证券市场中进行二次销售,在二次销售的过程中通过逐级加杠杆的方式进行拓展、再开发和盈利。由于房地产市场在80年代的美国主要以刚需用房为主,而不是投资类用房,所以还款率必然很高,毕竟有能力抵消银行还款压力的情况下谁也不愿意背负房贷。但是由于设计MBS产品的时候严重依赖对房贷还款能力的评估,或者说也就是后来的ABC信用评级机制,所以建立一个成功且高效的贷款审查与评级机制非常重要,这一点正是我国金融市场目前严重欠缺的。 中国目前有五大信用评级机构:中诚信、国衡信、联合、大公、东方。这五大信用评级机构作为目前中国规模最大的信用评级机构,在审核国内市场的政府信用评级、债务资产信用评级等领域几乎代表了国内最高水平。但是,即使如此,国内市场在信用评估的有效性上依然存在极大的限制。目前社会上顶着合法招牌从事非法业务的现象非常突出,甚至有很多非法评级机构利用政府授权、网络搜索的方式来吸引客户从而利用民众对政府授权的心理大幅敛财。其实一部分原因在于在机制设计上,国内的信用评级机构存在缺乏足够独立性。比如五大评级机构中只有大公不存在政府或境外资本的参股(意味着安全偏好的国家政府部门或者风险偏好的境外投资者有可能影响评级偏向),而大公作为信用评级机构则长期存在担任多家商业银行产品评估的合作行为(意味着存在对合作银行的风险忽略可能),至于剩下的信用评级机构或多或少存在规模过小(意味着可能发生逐利偏向)或者经验不足(意味着评估偏差的可能)的各类型风险。 其实08年金融危机的主要问题不在于MBS或者CDS、CDO产品,或者说华尔街被利益熏昏头脑的问题,因为在泡沫破灭前的经济发展阶段各阶层都或多或少获得了经济利益。08年的金融危机最大的问题其实是在信用评级机构上。信用评级机构在金融危机的时候面临着两大严重问题:1)民众过分相信评级机构的评级结果,而所有美国市场的评级机构在之后的听证会上则一再强调自己没有权威性,评级报告只具备参考意义。而绝大多数投资者和民众都出于各种缘由吧评级报告作为指导性建议来看待了;2)布什政府的小政府政策和松监管的态度,导致SEC之类的监管机构基本上对于房贷市场几乎处于不监管的状态。而信用评级机构(比如S&P)由于在2000年之后开始跟各大投资银行的合作机制,导致其逐步开始有了结果偏好,而缺乏维持其独立性和公正性的动力。两者合而为一就变成了整个审查机制上的失效。所以我们需要学会的教训其实是在机构失能的情况下如何利用设计一个更加有效的制度。 那么MBS在中国市场到底可不可行呢?我觉得出于3个原因都是不可行的。 所以即使我国开始利率市场化的尝试,实际的意义也不会有我们想象中的那么大。况且MBS产品本身就不适合在金融市场发展不健全的状态下就投放给投资者。(我这句话中的不健全其实也包括了欧美市场)

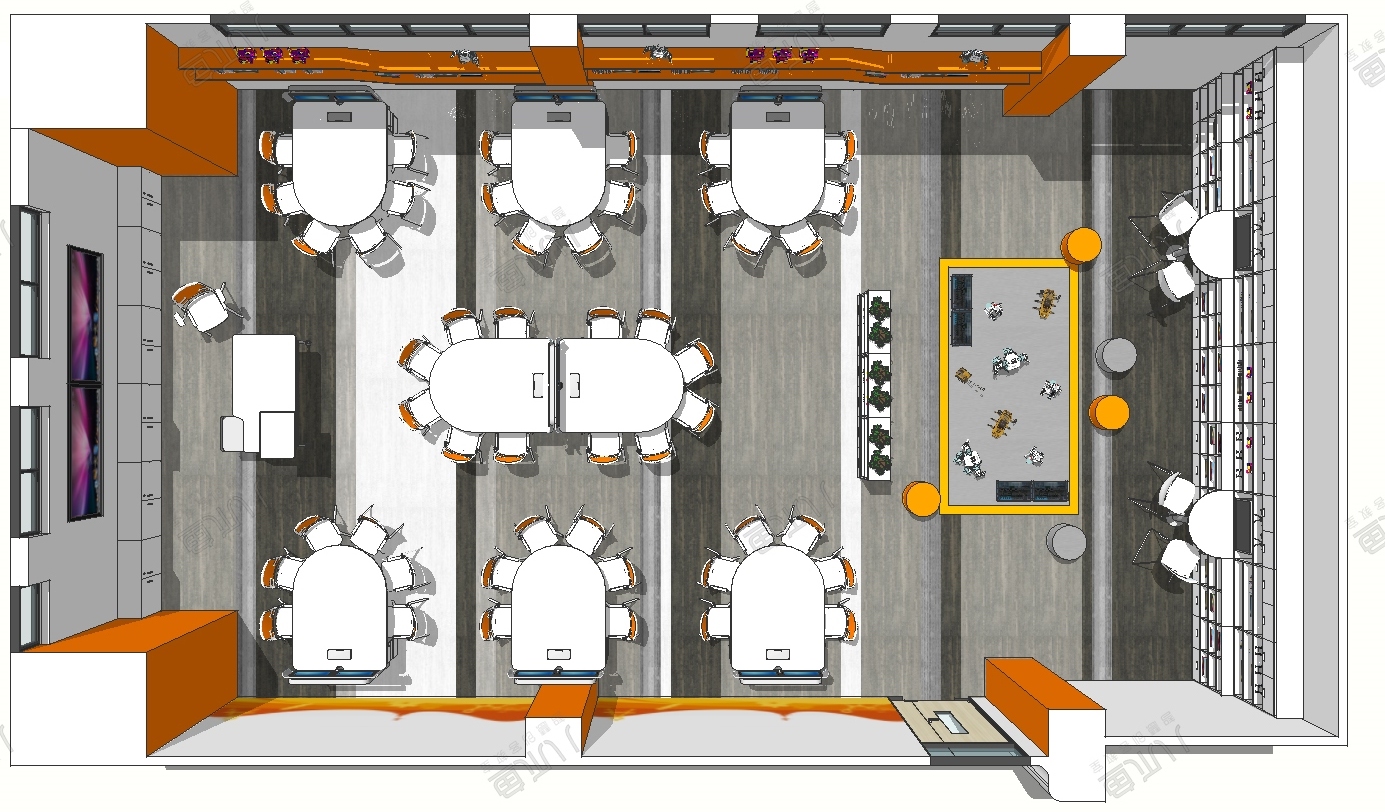

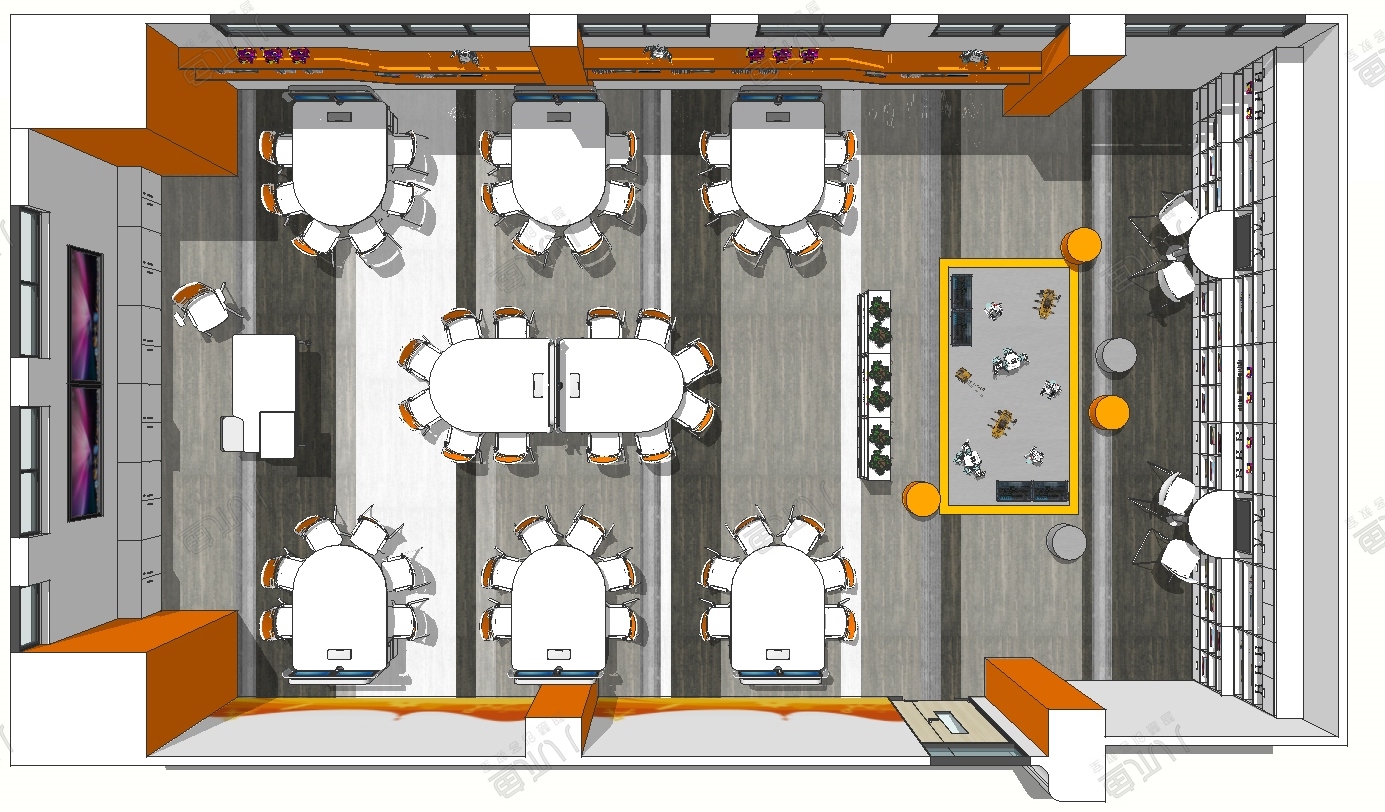

创客课程开发的每个主题课程需要基于现实情景,设置学习探究任务,通过问题研究、任务...

创客空间建设 能够给人们分享各种乐趣,通过电脑,技术,科学,艺术结合,设计创造一...

在了解创客教育之前,我们首先了解下何为创客。创客是一群喜欢或享受创新的人。创客跨...

STEAM教育是对传统教育的提升,它是基于自然学校方式的功能性框架,可以适合各类...